О системах налогообложения в РФ в 2024 году

- Подробности

- Опубликовано: 31.12.2023 10:25

- Автор: Степанова Галина Ананьевна

- Просмотров: 5299

Аннотация: в статье раскрыто понятие системы налогообложения и приведена характеристика ее видов в РФ. В связи с изменениями и дополнениями, внесенными Федеральным законом от 31 июля 2023 года №389-ФЗ в налоговое законодательство РФ (Налоговый кодекс Российской Федерации от 31.07.1998 №146-ФЗ в редакции от 04.08.2023), которые в основном относятся к порядку расчета отдельных видов налогов и механизма проведения платежей в бюджет, в работе дается система применения режимов налогообложения деятельности предприятий и ИП в 2024 году по общей системе налогообложения и специальным режимам налогообложения с учетом данных изменений и дополнений в разрезе действующих налогов и обязательных взносов. Предложены возможные варианты организации налогового учета на предприятии с использованием автоматизированного учета, в том числе в КИС, и применяемой системы налогообложения его деятельности.

Скачать: PDF (статья), PDF (выпуск №24).

Ключевые слова: системы налогообложения, упрощенная система налогообложения, налоги система налогообложения, система налогообложения доходы, системы налогообложения 2024, общая система налогообложения организации, общая система налогообложения 2024, налог на добавленную стоимость, НДФЛ с выплат работникам, налог на имущество, земельный налог, транспортный налог, акциз, специальные режимы налогообложения, единый сельскохозяйственный налог, патентная система налогообложения.

1. Общие понятия о системе налогообложения деятельности и ее виды в РФ

Общий смысл понятия «Система налогообложения» – совокупность налогов и сборов, взимаемых в установленном порядке. Основы действующей в настоящее время системы налогообложения в Российской Федерации были заложены в 1992 году. В это время был принят пакет законов Российской Федерации об отдельных видах налогов и сборов, основные принципы которых сохранены до настоящего времени. Законодательной основой построения налоговой системы Российской Федерации является Налоговый кодекс, а также принятые в соответствии с ним федеральные законы о налогах и сборах, законодательные акты субъектов Российской Федерации [3]. В Налоговом кодексе РФ нет определения понятия «система налогообложения». Но, тем не менее, можно дать следующее его определение или трактовку.

«Система налогообложения в РФ – это совокупность уплачиваемых налогоплательщиком за определенный период налогов и сборов на территории Российской Федерации». Налоговым кодексом РФ предусмотрены:

- общая система налогообложения (ОСН), которая применяется по умолчанию, т.е. если организация не представила в ИФНС заявление (уведомление) о применении иного режима налогообложения, то по умолчанию считается, что она на ОСН;

- несколько специальных режимов налогообложения (п. 2 ст. 18 НК РФ). На специальных режимах налоговая нагрузка на организацию ниже, объем обязательной отчетности меньше. Но при этом специальные режимы налогообложения допустимы не для всех видов деятельности хозяйствующих субъектов.

Система налогообложения применяется налогоплательщиком в течение календарного года и может изменяться лишь с 1 января очередного года [6].

2. Системы налогообложения деятельности в 2024 году с учетом изменений в налоговом законодательстве РФ

С учетом изменений и дополнений, внесенных Федеральным законом от 31 июля 2023 года № 389-ФЗ в налоговое законодательство РФ ("Налоговый кодекс Российской Федерации " от 31.07.1998 N 146-ФЗ ред. от 04.08.2023), которые в основном коснулись налогов и механизма расчетов с бюджетом, система применяемых режимов налогообложения деятельности на 2024 год выглядит нижеприведенным образом [1, 5].

2.1. Общая система налогообложения

Хотя Налоговый кодекс не содержит такого понятия как общая система налогообложения или ОСН. Однако это не отменяет того, что такой режим налогообложения есть. Общая система налогообложения (ОСН, ОСНО) – это налоговый режим, который предусматривает выплату всех предусмотренных российским законодательством налогов и сборов организациями и индивидуальными предпринимателями в полном объеме, а также обязанность вести полный бухгалтерский и налоговый учёт хозяйственных операций. Традиционно данная система в обязательном порядке применяется теми налогоплательщиками, чьи условия не подходят ни под одну иную систему налогообложения, либо по умолчанию, если они не приняли решения о применении других систем налогообложения. ОСН предусматривает начисление и уплату наибольшего количества налогов, в том числе, нижеприведенные из них.

2.1.1. Налог на прибыль

Налог на прибыль – регулируется ст. 284 НК РФ. Основная, но не единственная, ставка налога на прибыль 20%. Она распределяется между бюджетами двух уровней. Налог на прибыль до 2030 года подлежит распределению:

- 3% в федеральный бюджет;

- 17% в региональные бюджеты.

Действующие в настоящее время в соответствии с налоговым законодательством иные ставки налога на прибыль даны в таблице 1.

Таблица 1. Ставки налога на прибыль

| Налог на прибыль |

Ставка налога |

|

Прибыль по некоторым ценным бумагам российских компаний |

30% |

|

Прибыль от добычи углеводородов на новом морском месторождении |

20% полностью в федеральный бюджет |

| Некоторые доходы иностранных организаций | |

| Доходы от государственных, муниципальных и иных ценных бумаг | 15% (по некоторым муниципальным бумагам 9%) |

| Дивиденды иностранной компании по российским акциям или от участия в компании из РФ | |

| Дивиденды российской организации | 13% |

| Доходы по депозитарным распискам | |

| Отдельные доходы от аренды иностранных организаций | 10% |

| Доходы сельхозпроизводителей, организаций медицинской, образовательной сфер, социального обслуживания. Полный список ставок налога на прибыль утвержден НК РФ статья 284 | 0% |

2.1.2. Налог на добавленную стоимость

Налог на добавленную стоимость (НДС) – федеральный налог. Налоговый кодекс РФ устанавливает несколько ставок НДС, которые применяются в зависимости от вида продукции, источника поступления ТМЦ (ст. 164 НК РФ):

- 20%, это общая ставка, применяемая к большинству операций, в том числе при импорте. Ставка 20% действует, если из НК РФ не следует иное;

- 10%, ставка применяется при реализации и ввозе особых товаров и особых услуг, как правило, по правительственным перечням. Например, при продаже продовольственных и медицинских товаров;

- 0%, специальная ставка, применяемая при экспорте, международных операциях и других операциях, указанных в п. 1 ст. 164 НК РФ.

2.1.3. Страховые взносы

Страховые взносы – действуют следующие размеры единого тарифа по страховым взносам на ОПС, ОМС и ВНиМ с выплат работникам организации: 30% и 15,1% (ст.425 НК РФ). Налоговым кодексом предусмотрен не только общий тариф страховых взносов, а также дополнительные (ст.428 НК РФ) и пониженные тарифы (ст.427 НК РФ) страховых взносов. Размер МРОТ с 1 января 2024 года планируют увеличить до 19 242 руб. в месяц.

2.1.4. НДФЛ с выплат работникам

НДФЛ с выплат работникам – регулируется ст.224 НК РФ. Установлены следующие ставки данного налога:

- 13%, если доходы работника за налоговый период составляют менее 5 млн. руб. или равны 5 млн. руб.;

- 15%, с суммы доходов работника, превышающих 5 млн. руб. Для НДФЛ налоговым периодом признается календарный год (ст. 216 НК РФ).

Изменения в порядке начисления НДФЛ в 2024 году:

- установлены новые ставки НДФЛ для удаленных работников в части налоговых ставок по НДФЛ для удаленных сотрудников, работающих за границей. Место нахождения и резидентство сотрудника значения не имеют, главным становится место нахождения работодателя. Если это российское предприятие, доходы работников и подрядчиков по договорам ГПХ облагаются по следующим ставкам:

- 13%, при выплате годового дохода в пределах 5 млн. руб.;

- 15%, при превышении годового дохода лимита в 5 млн. руб.;

- при начислении НДФЛ со сверхлимитных компенсаций удаленным сотрудникам за использование в работе личного имущества законодательством установлен следующий порядок расчета:

- с общей суммы расходов, подтвержденных документально (если расходы соответствуют специфике деятельности компании) и с суммы расходов исходя 35 руб. в день, если расходы не имеют документального подтверждения. Данные компенсация не облагается ни НДФЛ, ни страховыми взносами;

- сверхлимитные выплаты облагаются взносами и НДФЛ;

- установлены новые размеры вычетов по НДФЛ в части социальных вычетов, в частности:

- до 110 тысяч рублей при обучении ребенка;

- до 150 тысяч рублей при собственном обучении, лечении или покупке лекарств.

2.1.5. Налог на имущество

Налог на имущество – региональный налог. Начисляется и уплачивается при наличии на балансе организации имущества, подлежащего обложению данным налогом в соответствии п. 1 ст. 374 НК РФ: «Объектами налогообложения для начисления налога на имущество является наличие на балансе организации имущества в качестве объектов основных средств, учитываемое в порядке, установленном для ведения бухгалтерского учета основных средств. Размер налоговой ставки на имущество устанавливают субъекты РФ, однако максимальная ставка ограничена налоговым кодексом и составляет 2,2 %. Если налоговая база объектов недвижимости определяется на основе кадастровой стоимости, то субъекты РФ могут устанавливать ставку налога, которая не превышает 2 %». С января 2024 года перечень объектов недвижимого имущества, по которым налог на имущество исчисляется исходя из кадастровой стоимости, расширен. В него включены многоквартирные и наемные дома [1].

2.1.6. Земельный налог

Земельный налог – региональный налог, регулируется налоговым законодательством РФ (НК РФ Глава 31 «Земельный налог»). Ставки земельного налога устанавливаются муниципальными органами власти. Максимальная ставка налога установлена НК РФ ст. 394 в размере 0,3% и 1,5% в зависимости от вида земельного участка - категории земель. Начисляется и уплачивается при наличии на балансе организации имущества, подлежащего обложению данным видом налогов (земельные участки). Юридические лица в 2024 году должны платить земельный налог с учетом изменений в порядке расчета и уплаты данного налога. Принятые изменения устанавливают:

- особенности применения повышающих коэффициентов к тарифу для участков под жилищное строительство;

- порядок расчета ставок земельного налога при использовании одного участка в разных целях;

- порядок применения повышенной ставки при нецелевом использовании земли;

- новый порядок исчисления земельного налога на основании сведений, которые предоставлены органами по земельному контролю (ст. 396 Закона № 389-ФЗ) и др.

Расчет суммы налога будет проводиться исходя из кадастровой стоимости земельного участка, установленного в ЕГРН согласно сведениям органов государственного кадастрового учета и государственной регистрации прав на недвижимое имущество (Росреестр), а также иных сведений, представленных в налоговые органы в соответствии с настоящим Кодексом и другими федеральными законами.

2.1.7. Транспортный налог

Транспортный налог – регулируется налоговым законодательством РФ (НК РФ глава 28 «Транспортный налог»). Налоговые ставки устанавливаются законами субъектов Российской Федерации в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну, одну единицу валовой вместимости транспортного средства или одну единицу транспортного средства. Начисляется и уплачивается при наличии на балансе организации определенных видов транспортных средств: автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства и др., зарегистрированные в установленном порядке в соответствии с законодательством РФ.

Обязанность по уплате транспортного налога возникает сразу после государственной регистрации транспорта и прекращается после его снятия с учета. Отсутствие транспортного средства у владельца (кроме угона), простой, консервация, передача по доверенности и т. п. не освобождает организацию, на которую зарегистрирован транспорт, от уплаты данного налога.

С 1 января 2024 вводятся изменения и дополнения по транспортному налогу. К основным из них можно отнести следующие [1]:

- дополнен перечень транспортных средств необлагаемых транспортных налогом. Это специальные и специализированные автотранспортные средства, зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельхозпродукции;

- определен порядок прекращения налогообложения в отношении транспорта, который находится в угоне. С 2024 года налогообложение указанного транспорта будет прекращаться с 1 числа месяца начала розыска и до месяца возврата машины владельцу.

Для без заявительного администрирования данным законом введен периодический информационный обмен ФНС России с организацией, уполномоченной МВД России, для представления сведений о транспортных средствах, находившихся в розыске в связи с угоном (хищением).

2.1.8. Акцизы

Акцизы – косвенный налог, который включается в цену продукции, товаров. Регулируется налоговым законодательством РФ - НК РФ глава 22 «Акцизы». Акциз взимается с организаций и предпринимателей, работающих с определенными видами товаров - подакцизными товарами. Перечень подакцизных товаров и объекты налогообложения (операции с подакцизными товарами) регулируется налоговым законодательством РФ – НК РФ ст.181 «Подакцизные товары» и ст. 182 «Объекты налогообложения». Организации и предприниматели признаются налогоплательщиками акцизов, если они совершают операции, подлежащие налогообложению в соответствии со ст. 179 НК РФ. К подакцизным товарам на сегодня относятся: этиловый спирт, алкогольная продукция, пиво, спиртсодержащие лекарственные препараты, табачная продукция, автомобильный бензин, дизельное топливо, моторные масла и другие.

Кроме рассмотренных выше налогов налогоплательщики РФ, использующие общую систему налогообложения (ОСН) для исчисления и уплаты налогов в бюджеты всех уровней, должны начислять отдельные виды налогов, которые относятся:

- к определенным видам деятельности – налог на игорный бизнес, торговый сбор;

- к начислению в связи с использованием в производственном процессе определенных природных материальных ресурсов – налог на добычу природных ископаемых, водный налог.

2.2. Специальные режимы налогообложения

Порядок и случаи применения специальных режимов налогообложения на территории РФ регулируется налоговым законодательством РФ статья 18. Специальные налоговые режимы. Специальные налоговые режимы могут предусматривать особый порядок определения элементов налогообложения, а также освобождение от обязанности по уплате отдельных налогов и сборов, предусмотренных статьями 13-15 Налогового Кодекса РФ. К специальным налоговым режимам относятся [3, 4]:

- единый сельскохозяйственный налог;

- упрощенная система налогообложения;

- система налогообложения при выполнении соглашений о разделе продукции;

- патентная система налогообложения;

- налог на профессиональный доход (в порядке эксперимента);

- автоматизированная упрощенная система налогообложения (в порядке эксперимента).

2.2.1. Единый сельскохозяйственный налог

Единый сельскохозяйственный налог (ЕСХН) – специальный налоговый режим, предусмотренный гл. 26.1 НК РФ. Налогоплательщиками ЕСХН согласно п. 1 ст. 346.2 НК РФ признаются организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату ЕСХН в установленном порядке. Ставка ЕСХН установлена в размере 6% (п. 1 ст. 346.8 НК РФ), при этом законами субъектов РФ могут быть установлены дифференцированные налоговые ставки в пределах от 0 до 6% для всех или отдельных категорий налогоплательщиков (п. 2 ст. 346.8 НК РФ). В настоящее время рядом субъектов РФ установлены пониженные ставки ЕСХН. Налоговая база для уплаты ЕСХН определяется как доходы, уменьшенные на сумму расходов.

2.2.2. Упрощенная система налогообложения

Упрощенная система налогообложения (УСН) ориентирована на хозяйствующие субъекты малого и среднего бизнеса. Регулируется НК РФ глава 26.2 «Упрощенная система налогообложения». Организация имеет право перейти на упрощенную систему налогообложения, если по итогам девяти месяцев того года, в котором организация подает уведомление о переходе на упрощенную систему налогообложения, доходы, определяемые в соответствии со статьей 248 настоящего Кодекса, не превысили 112,5 млн. рублей (ст. 346.12 «Налогоплательщики»). Указанные величины доходов индексируются на коэффициент-дефлятор.

Для применения упрощенной системы налогообложения для юридических лиц:

- доля участия других организаций в уставном капитале не может превышать 25%;

- организации, на балансе которых имеются филиалы, применять упрощенную систему налогообложения не имеют право.

Для юридических лиц, кроме того, установлены предельные размеры отдельных показателей для работы по УСН:

- лимит остаточной стоимости основных средств для применения УСН и перехода на данный специальный режим налогообложения - 150,0 млн. руб. (п. 3 ст. 346.12 НК);

- лимит численности персонала, при котором средняя численность сотрудников организации не должна превышать 100 человек (п. 4 ст. 346.13 НК).

Объектом налогообложения по упрощенной системе налогообложения признаются:

- доходы;

- доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самим налогоплательщиком. Объект налогообложения может изменяться налогоплательщиком ежегодно с начала очередного календарного года с уведомлением ИФНС до 31 декабря текущего года. В течение налогового периода налогоплательщик не может менять объект налогообложения. Налоговая ставка устанавливается в размере 6 процентов в случае, если объектом налогообложения являются доходы и в размере 15 процентов в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов. Кроме того, налоговый режим УСН предполагает начисление и уплату следующих налогов и обязательных платежей при определенных условиях (табл. 2).

Таблица 2. Перечень налогов при УСН для юридического лица

| Основной налог |

Возможные дополнительные налоги |

Отчисления и налоги за работников |

|

Налог на УСН

|

Налог на добавленную стоимость (в случаях, указанных в п. 2 ст. 346.11 НК РФ) | Взносы на обязательное пенсионное, медицинское и социальное страхование НДФЛ за работников |

| Налог на прибыль (в отношении доходов, перечисленных в п. 1.6, 3 и 4 ст. 284 НК РФ) | ||

| Налог на имущество (при наличии на балансе имущества, налогооблагаемая база в отношении которых определяется по кадастровой стоимости) | ||

| Транспортный налог (при наличии транспортных средств на балансе) | ||

| Земельный налог (при наличии на балансе земельных участков) | ||

| Водный налог (при использовании водных ресурсов в производственной деятельности) | ||

| Торговый сбор и иные целевые сборы |

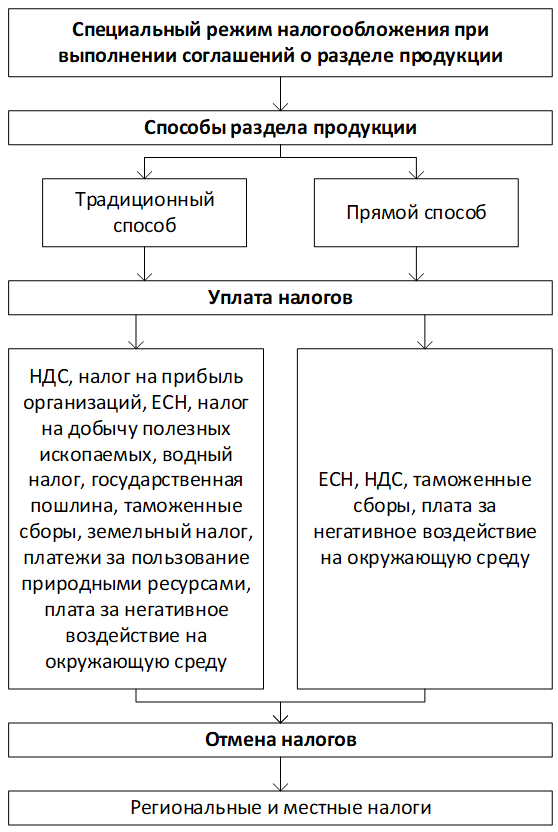

2.2.3. Система налогообложения при выполнении соглашений о разделе продукции

Система налогообложения при выполнении Соглашения о разделе продукции (СРП) регулируется НК РФ глава 26.4 «Система налогообложения при выполнении Соглашений о разделе продукции». Правовые основы отношений, возникающих в процессе осуществления российских и иностранных инвестиций в поиски, разведку и добычу минерального сырья на территории Российской Федерации, а также на континентальном шельфе и (или) в пределах исключительной экономической зоны Российской Федерации на условиях соглашений о разделе продукции устанавливается Федеральным законом от 30.12.1995 № 225-ФЗ «О соглашениях о разделе продукции». Соглашение о разделе продукции является договором, заключенным между Государством и предприятием (которое привлекли на данный объект по условиям конкурса), что обуславливает долевое участие Государства в разработке месторождения, взамен компания получает право на возмещение расходов на определенных условиях, прописанных в НК РФ.

Условия, необходимые для применения данной системы налогообложения (СРП):

- соглашение должно быть заключено после того, как признан несостоявшимся аукцион по предоставлению права пользования недрами, которые являются объектами СРП. Иными словами, ситуация, когда право пользования участком недр должно быть выставлено на аукцион, но желающих купить его нет и тогда право пользования участком предоставляется вторично, но уже по конкурсу на условиях СРП;

- соглашение должно предусматривать увеличение доли продукции, получаемой государством в случае улучшения показателей инвестиционной эффективности, оговоренных в соглашении;

- если соглашение предусматривает раздел произведенной продукции между государством и инвестором, то доля государства в распределяемой продукции не должна составлять менее 32%.

Переход на применение специального налогового режима в виде соглашения о разделе продукции имеет заявительный характер и предполагает подачу в налоговый орган по местонахождению участка недр следующих документов:

- письменного заявления о постановке на учет в качестве налогоплательщика при выполнении СРП;

- соглашения о разделе продукции;

- решения об утверждении результатов аукциона на предоставление права пользования участком недр и иных условиях, чем раздел продукции, и о признании аукциона несостоявшимся в связи с отсутствием участников.

При выполнении СРП инвестор освобождается от уплаты ряда налогов, перечень которых зависит от того, какой из двух вариантов раздела продукции применяется при реализации СРП.

Первый вариант (общий или традиционный раздел продукции) регламентируется п. 1 ст. 8 Федерального закона «О соглашениях о разделе продукции». При этом варианте из всей произведенной продукции выделяют прежде всего ту часть, которая передается инвестору для компенсации его затрат (компенсационная продукция). Ограничения на максимальный размер компенсации составляют не более 75% общего количества произведенной продукции. Прибыль, полученная инвестором от реализации компенсационной продукции, облагается налогом в соответствии с гл. 25 НК РФ. Продукция, которая остается после компенсации, называется прибыльной продукцией. Эта продукция делится между государством и инвестором в пропорции, установленной СРП.

При выполнении соглашения, предусматривающего условия раздела произведенной продукции в соответствии с п. 1 ст. 8 Федерального закона «О соглашениях о разделе продукции», инвестор уплачивает следующие налоги и сборы:

- НДС;

- налог на прибыль организаций;

- ЕСН;

- налог на добычу полезных ископаемых;

- платежи за пользование природными ресурсами;

- водный налог;

- государственную пошлину;

- плату за негативное воздействие на окружающую среду;

- таможенные платежи;

- земельный налог;

- акциз.

Второй вариант (прямой раздел продукции) регламентируется п. 2 ст. 8 Федерального закона «О соглашениях о разделе продукции». При этом затраты инвестора не компенсируются, а между ним и государством делится вся произведенная продукция согласно условиям СРП (с учетом минимального ограничения доли государства – 32%). При таком варианте раздела продукции инвестор уплачивает следующие налоги и сборы:

- ЕСН;

- государственную пошлину;

- таможенные сборы;

- НДС;

- плату за негативное воздействие на окружающую среду.

Налог на имущество и транспортный налог инвестор не уплачивает только по объектам, которые используются при применении СРП. Вне зависимости от избранного варианта раздела продукции инвестор не уплачивает региональные и местные налоги. Он может быть освобожден от таких платежей решением соответствующего законодательного органа государственной власти субъекта РФ или представительного органа местного самоуправления. Если же такого решения не существует, то затраты по уплате региональных и местных налогов и сборов возмещаются инвестору в полном объеме путем уменьшения доли произведенной продукции, передаваемой государству (п. 14 ст. 346 НК РФ).

Рис. 1. Схема налогообложения при выполнении соглашений о разделе продукции

2.2.4. Патентная система налогообложения

Патентная система налогообложения устанавливается налоговым законодательством Российской Федерации (НК РФ Глава 25.6 Патентная система налогообложения), вводится в действие законами субъектов Российской Федерации и применяется на территориях указанных субъектов Российской Федерации. Налогоплательщиками признаются индивидуальные предприниматели, перешедшие на патентную систему налогообложения. Индивидуальные предприниматели, средняя численность наемных работников которых, не превышает за налоговый период, по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, 15 человек ( ст. 346.43.НК РФ) имеют право применять патентную систему налогообложения. Положения главы 26.5 Налогового кодекса РФ не запрещают индивидуальным предпринимателям совмещать несколько режимов налогообложения.

Переход на патентную систему налогообложения или возврат к иным режимам налогообложения индивидуальными предпринимателями осуществляется добровольно. Патент – это документ, удостоверяющий право на применение патентной системы налогообложения. Стоимость патента - зафиксированная сумма, которая рассчитывается исходя из вида и места ведения деятельности. Один патент выдается на осуществление 1-го из видов предпринимательской деятельности, который действует на территории того муниципального образования, городского округа, города федерального значения или субъекта Российской Федерации, который указан в патенте (п. 1 ст.346.45 НК РФ). Один предприниматель может купить патенты сразу на несколько видов деятельности. Срок действия патента: патент выдается с любого числа месяца, указанного ИП в заявлении на получение патента, на любое количество дней, но не менее месяца и в пределах календарного года выдачи.

Патентная система налогообложения применяется в отношении видов предпринимательской деятельности, перечень которых устанавливается законами субъектов Российской Федерации. В частности, патентная система налогообложения применяется в отношении следующих видов предпринимательской деятельности: ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи; ремонт, пошив и вязание трикотажных изделий по индивидуальному заказу населения; ремонт, чистка, окраска и пошив обуви; парикмахерские и косметические услуги; стирка, химическая чистка и крашение текстильных и меховых изделий и другие (ст. 346.43 НК РФ).

2.2.5. Налог на профессиональный доход (в порядке эксперимента)

В соответствии с Федеральным законом от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» реализуется эксперимент по установлению режима «Налог на профессиональный доход». Специальный налоговый режим «Налог на профессиональный доход» (НПД) применяется на территории всей страны. Налогоплательщиками признаются физические лица, в том числе индивидуальные предприниматели, не имеющие работодателя и не привлекающие наемных работников, могут применять данный специальный налоговый режим, т.е. перейти на НПД. Перейти на уплату налога на профессиональный доход (НПД) можно, если физическое лицо или индивидуальный предприниматель реализует продукцию собственного производства, выполняет работы или оказывает услуги. Вид деятельности, условия ее осуществления или сумма дохода физического лица не должны попадать в перечень исключений, указанных в статьях 4 и 6 Федерального закона от 27.11.2018 № 422-ФЗ.

Для специального налогового режима «Налог на профессиональный доход» ставки налога зависят от источника дохода налогоплательщика:

- в отношении доходов, полученных от реализации товаров (работ, слуг, имущественных прав) физическим лицам, ставка составляет 4 %;

- в отношении доходов, полученных от реализации товаров (работ, услуг, имущественных прав) индивидуальным предпринимателям и юридическим лицам, ставка составляет 6 %.

Плательщики налога на профессиональный доход освобождены от НДС, если они не зарегистрированы как индивидуальные предприниматели. Индивидуальные предприниматели должны платить НДС только при наличии импортных операций (п. 9 ст. 2 Закона от 27.11.2018 № 422-ФЗ). «Самозанятые» граждане в 2024 году платят налог на профессиональный доход (НПД). Налог на профессиональный доход освобождает от НДФЛ доходы, которые облагаются в рамках данного специального режима (п. 8 ст. 2 Закона от 27.11.2018 № 422-ФЗ). С остальных доходов физические лица должны платить НДФЛ. На специальном налоговом режиме НПД им не нужно платить обязательные страховые взносы (п. 11 Закона от 27.11.2018 № 422-ФЗ). Определения «самозанятый» в законодательных документах РФ нет. В широком смысле – это форма занятости, при которой гражданин получает доход от его профессиональной деятельности, например, оказания услуг или работ, реализации произведенных им товаров, при этом у него нет работодателя и наемных работников.

Срок уплаты налога на профессиональную деятельность в 2024 году:

- не позднее 28 числа месяца, следующего за истекшим налоговым периодом;

- если 28 число выпадает на праздничный или выходной день, то срок уплаты переносится на первый рабочий день.

Налоговым периодом признается календарный месяц.

2.2.6. Автоматизированная упрощенная система налогообложения (в порядке эксперимента)

Эксперимент по внедрению специального налогового режима «Автоматизированная упрощенная система налогообложения» (АУСН) для микропредприятий стартовал 1 июля 2022 года в Москве, Татарстане, Московской и Калужской областях. Введен он Федеральным законом РФ от 25.02.2022 N 18-ФЗ. Период проведения эксперимента с 1 июля 2022 года до 31 декабря 2027 года включительно. Режим налогообложения АУСН рассчитан на организации и индивидуальных предпринимателей. При этом налогоплательщиками должны одновременно соблюдаться следующие условия:

- численность работников не более 5 (пяти) человек;

- годовой доход не более 60 млн. рублей;

- остаточная стоимость основных средств у организаций не более 150 млн. рублей;

- расчетные счета налогоплательщика должны быть открыты только в уполномоченных банках;

- выплата зарплаты работникам должна производиться только в безналичной форме;

- не должны применяться другие специальные налоговые режимы.

Данный режим налогообложения позволяет бизнесу отказаться от ведения книги учета доходов и расходов. Налог по АУСН рассчитывается налоговым органом самостоятельно по данным контрольно-кассовой техники (табл. 3); сведений от обслуживающих банков и данных о доходах, которые налогоплательщик должен указывать в своем личном кабинете. При этом исчисление и перечисление заработной платы и НДФЛ с выплат сотрудникам производит обслуживающий банк, в котором у организации или предпринимателя открыт расчетный счет. Объектом налогообложения АУСН признаются:

- доходы;

- доходы, уменьшенные на величину расходов.

Таблица 3. Ставки налога по АУСН и источники получения данных для его начисления

| Параметр |

Доходы |

Доходы, уменьшенные на величину расходов |

|

Ставка налога в % |

8,0 | 20,0 |

|

Ставка минимального налога на объекте «Доход минус расход»* |

- | 3,0 |

| Доходы | Источник: ККТ, банк, личный кабинет | Источник: ККТ, банк, личный кабинет налогоплательщика |

| Расходы | - | Источник: ККТ, банк |

* По АУСН «Доходы минус расходы» предусмотрен минимальный налог 3% от всех доходов. Его платят если:

- расходы превысили доходы;

- доход равен нулю;

- налог, рассчитанный по ставке 20%, оказался меньше минимального налога.

Налогоплательщики, применяющие АУСН, не уплачивают страховые взносы и не представляют в фонды отчетность в отношении работающих у них застрахованных лиц, за исключением лиц, заключивших договоры гражданско-правового характера и других застрахованных лиц, работающих у страхователя не по трудовому договору. Уплатой НДФЛ за наемных работников занимается уполномоченная кредитная организация, которая выполняет также функции налогового агента по исчислению НДФЛ за данных работников.

Налогоплательщики АУСН, если у них есть наемные работники, уплачивают страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в размере утвержденного фиксированного платежа на год с ежемесячной уплатой 1/12 части.

К сведению, с 1 января 2024 года останется только один вариант перечисления налогов - единый налоговый платеж (ЕНП). Платежные поручения со статусом плательщика «02» (Налоговый агент) отменяются. Налогоплательщики и налоговые агенты обязаны уплачивать налоги и взносы единым способом в следующем порядке:

- отправка налоговых уведомлений по налогам и взносам,

- перечисление денежных средств платежным поручением «ЕНП» со статусом плательщика «01» (Плательщик сборов) и КБК единого платежа [5].

3. Система налогообложения на предприятии и КИС

Порядок и формы организация учета расчетов с бюджетом по налоговым платежам, страховым взносам и иным обязательным отчислениям на предприятии напрямую зависят от применяемой системы налогообложения, что влечет за собой соответствующую организацию настройки этой части учетной работы в программном модуле «Бухгалтерский учет и налоговый учет», модуле «Управленческий учет». Наличие и использование в работе предприятия корпоративной информационной системы (КИС), как правило, говорит об объемах его деятельности. На сегодня КИС с полным пакетом модулей, как правило, используется на крупных и средних объектах бизнеса, что предполагает обязательное использование в их работе общей системы налогообложения (ОСН, ОСНО). Организация налогового учета на таких предприятиях с использованием автоматизированного учета в КИС может быть отработана по одному из 2-х вариантов в зависимости от объемов деятельности и финансовых возможностей предприятия [6]:

- создание и ведение налогового учета в отдельном модуле «Налоговый учет»;

- настройка ведения налогового учета в модуле «Бухгалтерский учет».

Использование предприятием специальных режимов налогообложения изначально предполагает незначительные объемы его производственно-хозяйственной деятельности, что соответственно регламентирует характеристику используемого программного обеспечения для организации учета хозяйственных операций. В этом случае, порядок ведения учета при расчетах налогов по специальным режимам налогообложения дорабатывается в необходимом объеме, в том числе путем добавления учетных налоговых регистров в бухгалтерском программном комплексе предприятия или ИП.

Информационная составляющая настоящей статьи актуальна на момент ее написания. Как всегда, рекомендую счетным и иным заинтересованным работникам предприятий и ИП при необходимости регулярно мониторить законодательную и нормативную базу по данному вопросу, чтобы своевременно принять изменения в учетную работу или к общему сведению.

Литература

- Федеральный закон от 31 июля 2023 года № 389-ФЗ «О внесении изменений в части первую и вторую НК РФ».

- Изменения в НК РФ с 2024 года. – URL: https://www.buhsoft.ru/article/4900-izmeneniya-v-nk-rf-s-2024-goda-tablitsa#a5.

- Система налогообложения. – URL: https://glavkniga.ru/situations/s511694.

- Летние налоговые поправки: спецрежимы. – URL: https://www.kontur-extern.ru/info/45645-letnie_nalogovye_popravki_specrezhimy.

- Таблица изменений НК РФ с 2024 года: разъяснения налогового законодательства. – URL: https://www.glavbukh.ru/art/389937-tablitsa-izmeneniy-nk-rf-s-2024-goda-razyasneniya-nalogovogo-zakonodatelstva.

- Степанова Г.А. Основы организации и ведения бухгалтерского и налогового учета типовых хозяйственных операций предприятия по РСБУ и нормам налогового законодательства РФ. – Чебоксары, 2019. – 478 с.

Выходные данные статьи

Степанова Г.А.. О системах налогообложения в РФ в 2024 году // Корпоративные информационные системы. – 2024. – №4 (24) – С. 1-15. – URL: https://corpinfosys.ru/archive/issue-24/228-2023-24-abouttaxsystems.

Об авторе

|

Степанова Галина Ананьевна – эксперт по бухгалтерскому и налоговому учету по РСБУ и МСФО. Принимала участие в проектах по слиянию и ликвидации предприятий и их структурных подразделений, внедрения автоматизации работы предприятия на основе продуктов 1С. Имеет более чем 25-и летний опыт работы в учетно-финансовом и экономическом блоке кредитных, нефтяных, торговых предприятий. Адрес контактной электронной почты: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.. |