Методика свода дебиторской задолженности для баланса и автоматизации её учета

- Подробности

- Опубликовано: 16.08.2020 10:25

- Автор: Степанова Галина Ананьевна

- Просмотров: 22939

Аннотация: в статье рассматривается классификация дебиторской задолженности, методика организации аналитического (детализированного) учета по счетам учета расчетов и выведения сальдо по ним, сведения сальдо по счетам расчетов для отражения их по строке баланса «Дебиторская задолженность». Приведены примеры выведения развернутого сальдо и автоматизированных выходных форм по счетам учета расчетов.

Скачать: PDF (статья), PDF (выпуск №12).

Ключевые слова: свод дебиторской задолженности проводки в бухучете, свод дебиторской и кредиторской задолженности, дебиторская и кредиторская задолженность контроль, анализ дебиторской и кредиторской задолженности, дебиторская задолженность счета бухгалтерского учета, 62 счет бухгалтерского учета, классификация дебиторской и кредиторской задолженности, учет дебиторской и кредиторской задолженности, автоматизация учета дебиторской задолженности, автоматизация управления дебиторской задолженностью, управление дебиторской задолженностью, автоматизировать УДЗ, система управления дебиторской задолженностью, программы для автоматизации бухгалтерского учета, оборачиваемость дебиторской задолженности.

1. Введение

В свете требований Статьи 54.1 «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов» НК РФ (введена Федеральным законом от 18.07.2017 г. N 163-ФЗ) в проявлении «должной осмотрительности» при заключении договоров с контрагентами (покупателями, поставщиками и др.) изменился подход к методам проверки и оценки добросовестности налогоплательщика, рассматриваемое ранее налоговыми органами как отсутствие полученной налогоплательщиком необоснованной налоговой выгоды.

Проверка контрагента и проявление необходимой осмотрительности перед заключением сделки не потеряли своей актуальности, но в новой редакции статьи поменяли цель и последствия проверки. Руководствуясь ст. 54.1 НК РФ, налоговые органы должны проверять реальность выполнения сделки контрагентом, поэтому налогоплательщику стоит перед сделкой самостоятельно убедиться, что контрагент располагает необходимыми возможностями и ресурсами для выполнения принятых на себя обязательств по сделке, чтобы защититься от проблемных контрагентов в сфере налоговых правоотношений и санкций налоговых органов. Организовать проверку контрагентов предприятие может путем использования специальных профессиональных программ и сервисов.

Кроме указанных действий, минимизирующих или исключающих и налоговые, и гражданско-правовые риски, не стоит пренебрегать и иными, дополнительными способами своей финансовой защиты, а именно, использовать в договорных правоотношениях инструменты гарантий (заверений об обстоятельствах (ст. 431.2 Гражданского кодекса) или возмещения потерь (ст. 406.1 ГК РФ), позволяющие компенсировать понесенные в будущем убытки и (или) потери, связанные с отказом в вычетах по НДС, или непринятии в состав расходов соответствующих затрат в связи с недобросовестностью контрагента. Порядок и организация ведения аналитического (детализированного) бухгалтерского учета расчетов с контрагентами, полнота его, своевременность и оперативность, в решении этой проблемы, также имеют важное значение. В настоящей статье рассмотрена организация детализированного учета расчетов в части дебиторской задолженности, полнота отражения которой в учете влияет, кроме того, и на реальность статей баланса предприятия, на показатели его финансовой устойчивости и платежеспособности.

2. Дебиторская задолженность, ее классификация и учет

Дебиторская задолженность – сумма долгов, причитающихся предприятию со стороны других предприятий, фирм, компаний, а также граждан, являющихся их должниками, дебиторами, что соответствует как международным, так и российским стандартам бухгалтерского учёта. Дебиторская задолженность («нам должны») возникает в случае, если услуга (или товар) проданы, а денежные средства не получены. Как правило, покупателем не предоставляется какого-либо письменного подтверждения задолженности за исключением подписи о приёмке товара (услуги) на товаросопроводительном документе. Дебиторская задолженность относится к оборотным активам компании вне зависимости от срока её погашения [1]. При анализе финансового состояния, расчете отдельных экономических показателей работы предприятия и в судопроизводстве используется дебиторской задолженности классификации по времени неисполнения платежа:

- текущая дебиторская задолженность – задолженность, срок неисполнения которой не превышает 90 дней;

- проблемная задолженность – задолженность, срок неисполнения которой составляет от 90 дней до одного года;

- хроническая задолженность – задолженность с просрочкой от одного до трех лет;

- безнадежная задолженность – задолженность, срок неисполнения которой превышает три года.

Значение указанной классификации позволяет определить вероятность взыскания задолженности с дебитора. Так, срок 90 дней используется в бухгалтерском учёте при формировании резервов по сомнительным долгам. Кроме того, когда долг просрочен более чем на 90 дней, появляются признаки банкротства. Признание задолженности безнадежной объясняется истечением трехлетнего срока исковой давности, предусмотренного гражданским законодательством. В последнее время часто используют понятие токсичного долга, под которым понимается задолженность, выплата которой может привести лицо к полной финансовой несостоятельности (банкротству). В целях регулирования объемов задолженности и контроля за своевременным погашением текущих задолженностей и организации работы по взысканию просроченных долгов, дебиторскую задолженность принято классифицировать по следующим критериям:

- по установленному сроку погашения:

- краткосрочная – обязательства контрагентов, срок погашения по которым ожидается в течение 1 года после отчетной даты;

- долгосрочная – обязательства контрагентов, срок погашения по которым ожидается больше, чем через 1 год после отчетной даты;

- по своевременности погашения:

- срочная – долг покупателей за отгруженные товары, выполненные работы и услуги, срок оплаты которых не наступил, но при этом право собственности на них перешло к покупателю. К срочной дебиторской задолженности также относится долг поставщика (подрядчика, исполнителя) за перечисленный аванс на поставку товаров (выполнение работ, оказание услуг);

- просроченная – долг покупателей за отгруженные товары, выполненные работы и услуги, неоплаченные в установленный договором срок, но при этом право собственности на них перешло к покупателю;

- по способу погашения:

- денежная;

- товарная.

Дебиторская задолженность («нам должны») подлежит учету на счетах бухгалтерского учета по учету расчетов. Это шестой раздел Плана счетов бухгалтерского учета (таблица 1).

Табл. 1. Элементы учетной политики для целей бухгалтерского учета

|

№ счета |

Перечень и название счета | Типовой (минимальный) перечень субконто |

| 60 | Расчеты с поставщиками и подрядчиками | |

| 61 | - | |

| 62 | Расчеты с покупателями и заказчиками | |

| 63 | Резервы по сомнительным долгам | |

| 64 | - | |

| 65 | - | |

| 66 | Расчеты по краткосрочным кредитам и займам | По видам кредитов и займов |

| 67 | Расчеты по долгосрочным кредитам и займам | По видам кредитов и займов |

| 68 | Расчеты по налогам и сборам | По видам налогов и сборов |

| 69 | Расчеты по социальному страхованию и обеспечению |

|

| 70 | Расчеты с персоналом по оплате труда | |

| 71 | Расчеты с подотчетными лицами | |

| 72 | - | |

| 73 | Расчеты с персоналом по прочим операциям |

|

| 74 | - | |

| 75 | Расчеты с учредителями |

|

| 76 | Расчеты с разными дебиторами и кредиторами |

|

| 77 | Отложенные налоговые обязательства | |

| 78 | - | |

| 79 | Внутрихозяйственные расчеты |

|

Вышеуказанные счета являются активно-пассивными и сальдо расчетов по ним должно отражаться в учете «развернутым» – по дебету и кредиту счета. Дебиторская задолженность представляет собой сумму всех дебетовых сальдо по данным счетам на определенную дату (обычно на 1-е число) и отражается по соответствующей строке в активе баланса.

3. Порядок организации аналитического (детализированного) учета по счетам учета расчетов и выведения сальдо по ним

Для организации работы с дебиторской задолженностью, контроля за своевременным погашением текущей задолженности и анализа работы по взысканию просроченных долгов, а также для расчета экономических показателей деятельности предприятия, необходима информация о состоянии расчетов с каждым контрагентом, с работником и физическим лицом, а при расчетах с покупателями, заказчиками и поставщиками – в разрезе каждого договора с ним. Данную информацию дает бухгалтерский учет. Для этого необходима соответствующая организация (настройка) аналитического (детализированного) учета при ведении бухгалтерского учета расчетов. Степень детализации учета расчетов зависит от условий и объемов деятельности предприятия, порядка и формы организации управления и объема запрашиваемой информации при принятии управленческих решений. В целях детализации нужной информации в бухгалтерском учете используются следующие способы сводной группировки данных аналитического учета – это открытие и ведение к балансовому счету:

- субсчета – счет второго порядка, подчиненные конкретному синтетическому счету (счету первого порядка), способ сводной группировки данных;

- субконто – инструмент аналитического учета, который предназначен для детализации информации, содержащейся на счетах (субсчетах) бухгалтерского учета;

- лицевого счета – счет, номер которого присваивается физическим и юридическим лицами для ведения учета расчетов с ними в рамках балансового счета (субсчета).

Степень детализации учета расчетов компания определяет самостоятельно. Тем не менее, есть типовой (необходимый) минимум детализированной информации по счету при ведении бухгалтерского учета расчетов. Пример типовой настройки аналитического (детализированного) учета по счетам учета расчетов, необходимый в целях управлении предприятием, для составления финансовой отчетности (бухгалтерского баланса и других форм финансовой отчетности) приведен в таблице 2.

Табл. 2. Пример типовой настройки аналитического (детализированного) учета по счетам учета расчетов

|

№ счета |

Перечень и название счета* | Типовой (минимальный) перечень субконто |

| 46 | «Выполненные этапы по незавершенным работам» |

|

| 60 | «Расчеты с поставщиками и подрядчиками» |

|

| 62 | «Расчеты с покупателями и заказчиками» |

|

| 68 | «Расчеты по налогам и сборам» |

|

| 69 | «Расчеты по социальному страхованию и обеспечению» |

|

| 70 | «Расчеты с персоналом по оплате труда» |

|

| 71 | «Расчеты с подотчетными лицами» |

|

| 73 | «Расчеты с персоналом по прочим операциям» |

|

| 75 | «Расчеты с учредителями» |

|

| 76 | «Расчеты с разными дебиторами и кредиторами» |

|

| *Перечень счетов сформирован исходя из указаний Минфина РФ (Приказ Минфина РФ от 31.10.2000 г. № 94н) [2]. | ||

Порядок выведения развернутого сальдо по счетам учета расчетов сводится к следующему:

- 1 этап – Выводится развернутое сальдо на конец отчетного периода по каждому субконто (например, по договору) в разрезе каждого контрагента;

- 2 этап – Проводится сведение развернутого сальдо по контрагенту по всем договорам (по субконто);

- 3 этап – Определяется общее (итоговое) развернутое по дебету и кредиту балансового субсчета и счета по всем контрагентам.

Расчеты по сведению развернутого сальдо проводятся по форме оборотно-сальдовой ведомости по балансовому счету, субсчету и субконто [3]. В такой последовательности проводится подсчет развернутого сальдо по всем счетам учета расчетов, открытых в балансе предприятия. Пример выведения развернутого сальдо по счету 62 «Расчеты с покупателями и заказчиками» в таблице 3. Начальные условия – на 01.02.20 г. по счету 62 «Расчеты с покупателями и заказчиками» числилось сальдо: по дебету (далее – Дт) – 14000,00; по кредиту (далее – Кт) – 7100,00.(в т.ч. ООО «Маяк»).

Табл. 3. Выведение развернутого сальдо по счету 62 «Расчеты с покупателями и заказчиками»

|

Договор |

Сальдо на 01.02.20 г. | Обороты (операции) за месяц | Сальдо на 01.03.20 г. | |||

| Дт | Кт | Дт | Кт | Дт | Кт | |

| №123 | 2000,00 | - | 4200,00 | 2000,00 | 4200,00 | - |

| №31 | - | 4100,00 | 1000,00 | - | - | 3100,00 |

| Итого: | 2000,00 | 4100,00 | 5200,00 | 2000,00 | 4200,00 | 3100,00 |

Операции по ООО «Маяк» за февраль, в т.ч. ООО «Заря» (таблица 4):

- 12.02.20 г. по выписке банка зачислен платеж по договору №123 – 2000,00;

- 14.02.20 г. отгружен товар (накл.96) по договору №123 - 4200,00;

- 10.02.20 г. отгружен товар (накл.54) по договору № 31 на 1000,00.

Табл. 4. Выведение развернутого сальдо по счету 62 «Расчеты с покупателями и заказчиками» (операции по ООО «Маяк»)

|

Договор |

Сальдо на 01.02.20 г. | Обороты (операции) за месяц | Сальдо на 01.03.20 г. | |||

| Дт | Кт | Дт | Кт | Дт | Кт | |

| №56 | - | 3000,00 | 11200,00 | 8200,00 | - | - |

| №33 | 12000,00 | - | - | 19000,00 | - | 7000,00 |

| Итого: | 12000,00 | 3000,00 | 11200,00 | 27200,00 | - | 7000,00 |

Операции по ООО «Заря» за февраль:

- 16.02.20 г. по выписке банка зачислен платеж за товар по договору №33 – 12000,00;

- 14.02.20 г. по выписке банка зачислен аванс за товар по договору №56 - 8200,00;

- 15.02.20 г. отгружен товар (накл.77) по договору № 56 на 11200,00;

- 17.02.20 г. по выписке банка зачислен аванс за товар по договору №33 – 7000,00.

Свод развернутого сальдо по счету 62 «Расчеты с покупателями и заказчиками» по предприятию на конец месяца представлен в таблице 5.

Табл. 5. Свод развернутого сальдо по счету 62 «Расчеты с покупателями и заказчиками» по предприятию на конец месяца

|

Наименование покупателя |

Сальдо на 01.02.20 г. | Обороты (операции) за месяц | Сальдо на 01.03.20 г. | |||

| Дт | Кт | Дт | Кт | Дт | Кт | |

| ООО «Маяк» | 2000,00 | 4100,00 | 5200,00 | 2000,00 | 4200,00 | 3100,00 |

| ООО «Заря» | 12000,00 | 3000,00 | 11200,00 | 27200,00 | - | 7000,00 |

| Итого по счету 62: | 14000,00 | 7100,00 | 16400,00 | 29200,00 | 4200,00 | 10100,00 |

4. Порядок сведения сальдо по счетам расчетов для отражения их по строке баланса «дебиторская задолженность»

Бухгалтерский баланс – одна из пяти основных составляющих бухгалтерской отчетности предприятия. В соответствии с международными правилами финансовой отчётности, баланс содержит данные об активах, обязательствах и собственном капитале. Форма баланса в РФ утверждена приказом Минфина России от 2 июля 2010 г. № 66н. Все показатели в типовой форме баланса разбивают по группам. К примеру, в активе - «Основные средства», «Финансовые вложения», «Дебиторская задолженность». Их детализацию предприятие может определять самостоятельно.

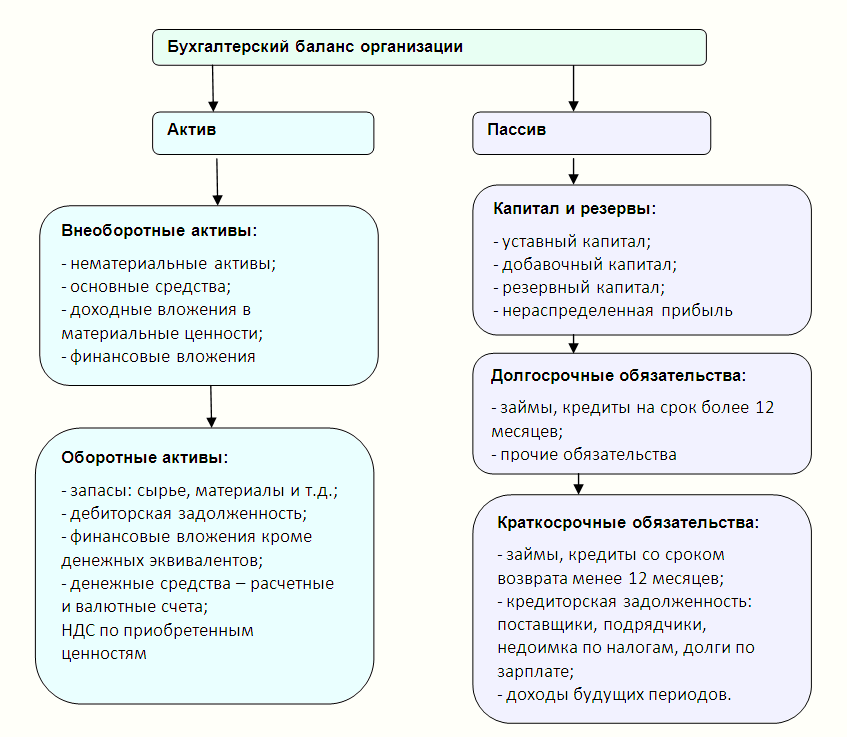

Рис. 1. Структура бухгалтерского баланса организации

Составление бухгалтерского баланса – это перенос остатков на отчетную дату со счетов из регистров бухгалтерского учета по соответствующим строкам и в соответствующую группу актива и пассива баланса. В соответствии с приказом Минфина России от 2 июля 2010 г. № 66н каждой строке баланса присвоен номер – код строки [1]. Дебиторская задолженность отражается в разделе II «Оборотные активы» бухгалтерского баланса предприятия по строке с кодом 1230 «Дебиторская задолженность». По строке 1230 бухгалтерского баланса на отчетную дату отражается после определенных корректировок сумма дебетового сальдо следующих счетов (Приказ Минфина РФ от 31.10.2000 г. № 94н) [2]:

- 46 «Выполненные этапы по незавершенным работам»;

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям»;

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами».

Сумма, полученная в результате сложения дебетовых сальдо указанных выше счетов, должна быть скорректирована прежде, чем она будет отражена по строке 1230 бухгалтерского баланса. Действующий порядок корректировки сальдо по счетам для отражения по строке 1230 «Дебиторская задолженность»:

- 60 «Расчеты с поставщиками и подрядчиками» (дебиторская задолженность поставщиков по уплаченным организацией авансам отражается за минусом НДС);

- 62 «Расчеты с покупателями и заказчиками»;

- 71 «Расчеты с подотчетными лицами»;

- 73 «Расчеты с персоналом по прочим операциям» (кроме процентных займов);

- 75 «Расчеты с учредителями»;

- 76 «Расчеты с разными дебиторами и кредиторами» (суммы НДС, начисленные с авансов, не учитываются);

- 68 «Расчеты по налогам и сборам»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- Минус счет 98 «Доходы будущих периодов» в части дисконта (будущего процентного дохода);

- Минус сальдо по счету 63 «Резервы по сомнительным долгам».

5. Автоматизированные формы аналитического учета по учетам расчетов

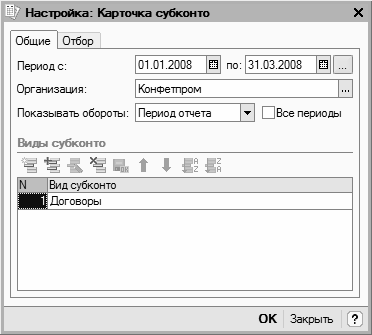

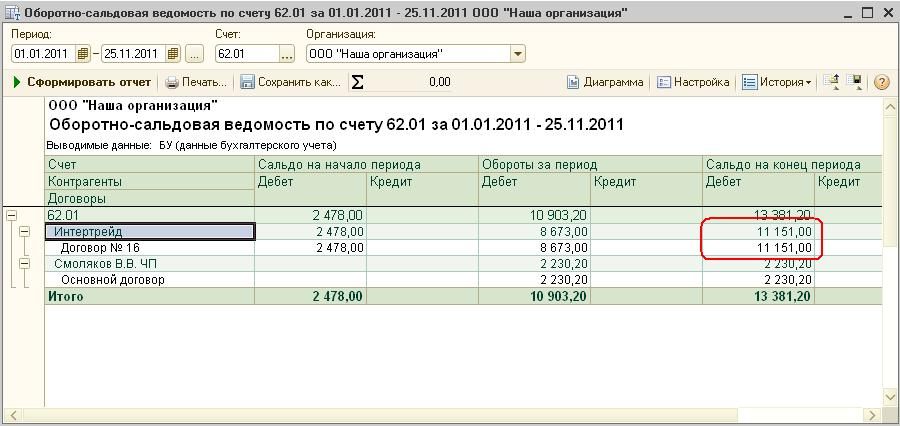

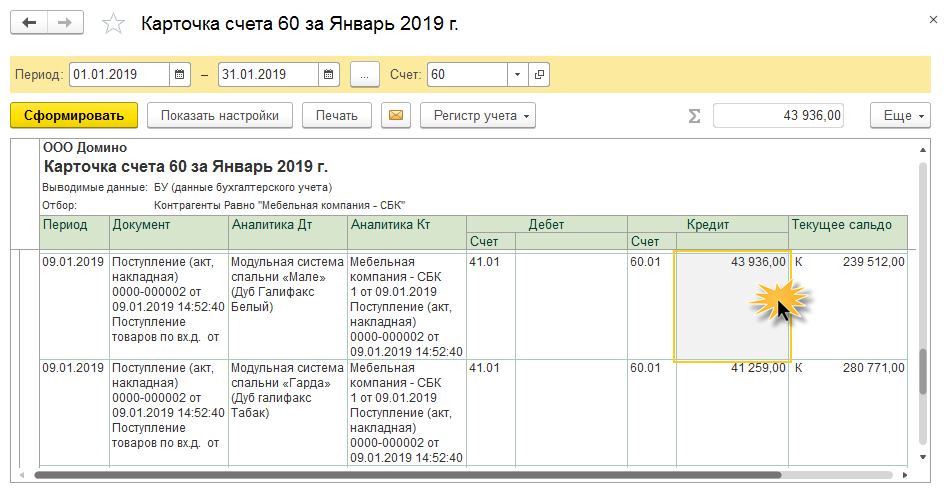

Автоматизированная форма бухгалтерского учета предполагает настройку аналитического (детализированного) учета по счетам расчетов при вводе информационной системы в эксплуатацию. Методика настройки в ИС аналитического учета расчетов рассмотрена выше в данной статье. Основными (типовыми) ее выходными формами являются:

- оборотно-сальдовые ведомости по счету, субсчету, контрагенту;

- карточка субконто;

- анализ субконто;

- карточка счета и другие.

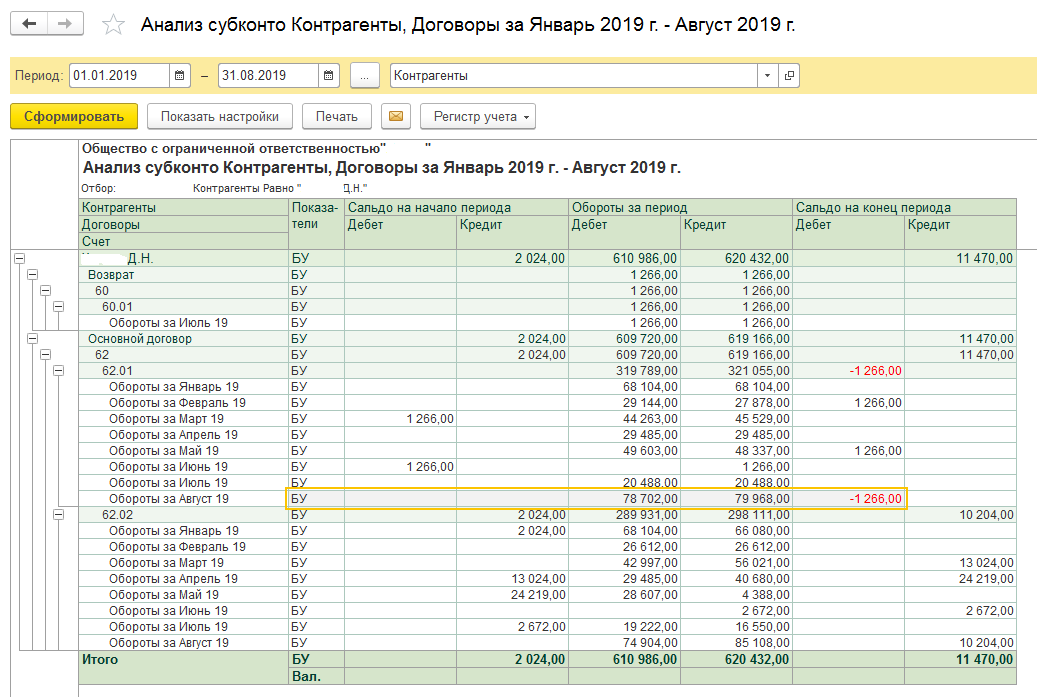

Перечень и состав выходных автоматизированных форм для детализации учета расчетов может быть расширен по желанию заказчика программного обеспечения исходя из видов, состава и объемов запрашиваемой информации, необходимой при принятии управленческих решений руководством предприятия. Примеры автоматизированных отчетных форм по учету расчетов из системы 1С приведены на рисунках 2-6.

Рис. 2. Окно настройки «Карточка субконто»

Рис. 3. Окно «Карточка субконто»

Рис. 4. Окно «Оборотно-сальдовая ведомость по счёту 62»

Рис. 5. Окно «Карточка счёта 60»

Рис. 6. Окно «Анализ субконто Контрагенты, Договоры»

Реальность показателей, отраженных в выходных автоматизированных формах по учету расчетов зависит от своевременности и полноты ввода данных первичных бухгалтерских документов в информационную бухгалтерскую программу и корректности работы ИС.

Литература

- Приказ Минфина России от 02.07.2010 г. N 66н «О формах бухгалтерской отчетности организаций».

- Приказ Минфина РФ от 31.10.2000 г. N 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению».

- Степанова Г.А. Основы организации и ведения бухгалтерского и налогового учета типовых хозяйственных операций предприятия по РСБУ и нормам налогового законодательства РФ. – Чебоксары, 2019. – 478с.

Выходные данные статьи

Степанова Г.А. Методика свода дебиторской задолженности для баланса и автоматизации ее учета // Корпоративные информационные системы. – 2020. – №4(12). – С. 1-16. – URL: https://corpinfosys.ru/archive/issue-12/98-2020-12-accountsreceivable.

Об авторе

|

Степанова Галина Ананьевна – эксперт по бухгалтерскому и налоговому учету по РСБУ и МСФО. Принимала участие в проектах по слиянию и ликвидации предприятий и их структурных подразделений, внедрения автоматизации работы предприятия на основе продуктов 1С. Имеет более чем 25-и летний опыт работы в учетно-финансовом и экономическом блоке кредитных, нефтяных, торговых предприятий. Адрес контактной электронной почты: Этот адрес электронной почты защищён от спам-ботов. У вас должен быть включен JavaScript для просмотра.. |

Статьи выпуска №12

- Автоматизация учета дебиторской задолженности;

- Автоматизация бухгалтерского учета спецодежды (часть 2);

- Дизайн-мышление в проектах внедрения информационных систем (часть 2);

- Автоматизация городской больницы (часть 1);

- Закупки в системе SAP ERP (часть 2).