Автоматизация и ведение оперативного, бухгалтерского и налогового учетов обеспечения спецодеждой и СИЗ на предприятии (часть 2)

- Подробности

- Опубликовано: 15.08.2020 10:24

- Автор: Якеева Ирина Владимировна

- Просмотров: 9560

Аннотация: в статье раскрывается порядок документального оформления движения и ведения бухгалтерского, налогового учета спецодежды, средств индивидуальной защиты, форменной одежды, как базы специального модуля автоматизированного учета СИЗ в системе КИС предприятия. Приведены основные электронные формы количественно-суммового учета, рассмотрены примеры бухгалтерских проводок по учету спецодежды и СИЗ.

Скачать: PDF (статья), PDF (выпуск №12).

Ключевые слова: спецодежда бухгалтерский учет, учет спецодежды и спецоснастки, спецодежда бухгалтерский баланс, учет спецодежды в 1С, спецоснастка в бухучете, учет спецоснастки в бухгалтерском учете, как учесть спецоснастку, спецодежда и СИЗ, одежда для рабочих, отражение в учете спецодежды и другой малоценки.

3.2.3. Порядок списания спецодежды, СИЗ на затраты в бухгалтерском учете

Ссылка на 1-ю часть статьи. В бухгалтерском учете стоимость спецодежды, учитываемой в составе МПЗ, может списываться на затраты производства двумя способами:

- единовременно – в момент выдачи со склада в эксплуатацию;

- линейным способом.

Способ единовременного списания можно применять в отношении спецодежды, срок использования которой по нормам выдачи не превышает 12 месяцев. При данном способе стоимость спецодежды полностью списывается на затраты в момент отпуска ее в эксплуатацию.

Линейный способ используется для списания стоимости спецодежды со сроком эксплуатации более года. При таком способе стоимость предметов спецодежды погашается равномерно в течение срока их полезного использования, предусмотренного в типовых отраслевых нормах. Стоимость спецодежды со сроком нормативного использования более 12 месяцев списывается в организации линейным способом.

Стоимость спецодежды, учитываемой в составе основных средств (стоимостью свыше 40,0 тыс. руб. за 1 единицу и сроком службы более 12 месяцев) списывается на затраты организации в соответствии с требованиями ПБУ 6/01 «Учет основных средств» ежемесячно в течение срока полезного использования путем начисления амортизации линейным способом на счете 02 «Амортизация основных средств». Способ списания спецодежды по условным категориям представлен тремя категориями:

- Категория актива 1. Списание спецодежды, учитываемой в составе МПЗ (счет 10 «Материалы») независимо от стоимости за единицу учета со сроком эксплуатации менее 12 месяцев. Стоимость спецодежды списывается на расходы единовременно в момент ее выдачи работнику согласно п. 21 Методических указаний.

- Категория актива 2. Списание спецодежды, учитываемой в составе МПЗ (счет 10 «Материалы») независимо от стоимости за единицу учета сроком использования более 12 месяцев. Стоимость спецодежды списывается на расходы линейным способом (равномерно) ежемесячно в течение всего срока использования согласно п. 26 Методических указаний.

- Категория актива 3. Списание стоимости спецодежды, учитываемой в составе основных средств (счет 01 «Основные средства») сроком использования более 12 месяцев и стоимостью свыше 40 000 руб. за единицу учета. Стоимость спецодежды списывается на расходы путем начисления амортизации линейным способом ежемесячно в течение срока использования в соответствии с требованиями ПБУ 6/01 «Учет основных средств» с использованием счета 02 «Амортизация основных средств» [5].

Итог изложенного материала по учету и списанию данных видов ценностей в бухгалтерском учете схематично отражен в таблице 9.

Табл. 9. Схема учета и списания спецодежды, СИЗ в бухучете

| Спецодежда, СИЗ | |||

| Категория актива | Оценочные показатели актива | Счет бухгалтерского учета | Способ списания на затраты |

| 1 категория | Активы, независимо от стоимости за единицу учета со сроком эксплуатации менее 12 месяцев | Счет 10 «Материалы» | Стоимость спецодежды списывается единовременно на расходы в момент ее выдачи работнику |

| 2 категория | Активы, независимо от стоимости за единицу учета со сроком эксплуатации более 12 месяцев | Счет 10 «Материалы» | Стоимость спецодежды списывается на расходы линейным способом (равномерно) ежемесячно в течение установленного срока использования |

| 3 категория | Активы со сроком использования более 12 месяцев и стоимостью свыше 40 000 руб. за единицу учета | Счет 01 «Основные средства» | Стоимость спецодежды списывается на расходы путем начисления амортизации линейным способом ежемесячно на счете 02 «Амортизация основных средств» в течение установленного срока использования |

Списание спецодежды, других СИЗ и спецоснастки на затраты организации в бухгалтерии производится:

- единовременно всей стоимости в момент выдачи;

- ежемесячно равными долями в течение срока полезного использования (линейный способ);

- ежемесячно путем начисления амортизации линейным способом в течение срока полезного использования с отражением начисленных суммы по счетам учета затрат в дебет счетов:

- 20 «Основное производство»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 44 «Расходы на продажу»;

- и с кредита следующих счетов:

- 10.10. «Специальная оснастка и специальная одежда на складе»;

- 10.11. «Специальная оснастка и специальная одежда в эксплуатации»;

- 02 «Амортизация основных средств».

Основанием для отражения сумм на счетах затрат служат первичные документы на выдачу в эксплуатацию и ведомость на списание спецодежды, СИЗ и спецоснастки, которую составляет бухгалтер ежемесячно. Типовая корреспонденция счетов в бухгалтерском учете выдачи (списания) спецодежды и спецоснастики в составе МПЗ и составе основных средств отражена в таблице 10.

Табл. 10. Учет передачи спецодежды в производство (эксплуатацию)

| Содержание операции | Дебет | Кредит | Стоимость/сумма |

| Выдача со склада спецодежды, спецоснастки в составе МПЗ в эксплуатацию | 10.11 | 10.10 | Фактическая себестоимость |

| Списание стоимости спецодежды, спецоснастки в составе МПЗ на затраты предприятия | 20, 25 (26), 44 | 10.11 |

|

| Списание стоимости спецодежды, спецоснастки в составе основных средств на затраты предприятия | 20, 25 (26), 44 | 02 | Списание стоимости спецодежды, учтенной в составе основных средств, на затраты производится путем начисления амортизация ежемесячно в течение срока полезного использования |

| Списание спецодежды по истечении срока использования, учитываемой в составе ОС | 02 | 01.2 | Списание спецодежды с работника по истечении срока полезного использования за счет начисленного износа. Основание - акт (форма N ОС-4 "Акт о списании объекта основных средств" или N ОС-4б "Акт о списании групп объектов основных средств") – по первоначальной себестоимости |

Выданная работникам организации для эксплуатации спецодежда, спецоснастка в течение срока полезного использования числятся за работником, который является материально-ответственным лицом (МОЛ) за сохранность этих ценностей. В зависимости от принятого учетной политикой порядка списания на затраты этих видов ценностей, учет их работниками ведется в бухгалтерии в разрезе каждого МОЛ следующим порядком:

- Спецодежда, спецоснастка сроком использования менее 12 месяцев (категория актива 1) списанная на расходы в момент выдачи ее работнику, в течение срока полезного использования числится за работником на забалансовом учете. Для забалансового учета данного актива необходимо предусмотреть в рабочем плане счетов организации и закрепить в учетной политике отдельный (свободный) забалансовый счет (например, 012) «Спецодежда списанная, по которой не истек срок полезного использования» [4].

- Спецодежда, спецоснастка со сроком использования более 12 месяцев (категория актива 2) выданная со склада работникам, числится за ними до окончания срока ее использования на счете 10.11 «Специальная оснастка и специальная одежда в эксплуатации».

- Спецодежда, спецоснстка со сроком использования более 12 месяцев и стоимостью свыше 40 000 руб. за 1 единицу, учитываемая в составе основных средств (категория актива 3), в бухгалтерии учитывается за каждым работником на счете 01 субсчет «Основные средства в эксплуатации» в течение всего срока полезного использования.

Списание в бухгалтерском учете спецодежды, спецоснастки, пришедшей в негодность до истечения срока эксплуатации и невозможности дальнейшего использования, приведено в таблице 11.

Табл. 11. Проводки на списание пришедшей в непригодность спецодежды

| Дебет счета | Кредит счета | Основание/содержание |

| 94 | 10.11 01.2 |

Списание оставшейся несписанной части стоимости спецодежды на основании акта до рассмотрения руководителем причин порчи |

| 91.2 | 94 |

Списание оставшейся несписанной части стоимости спецодежды при отсутствии вины работника на расходы предприятия на основании решения комиссии и руководителя (ПБУ 10/99) [6] |

| 73.2 | 94 | Списание оставшейся несписанной части стоимости спецодежды за счет виновного лица на основании решения комиссии и руководителя |

Организация вправе удержать из заработной платы стоимость спецодежды, не возвращенную при увольнении, либо утерянную работником. Удержания производятся из зарплаты работника и отражаются по кредиту счету 73.2 «Расчеты по возмещению материального ущерба» в дебет счета 70 «Расчеты с персоналом по оплате труда». Возврат спецодежды (при увольнении, при переходе на другой участок работы) в бухгалтерском учете отражается записями как «внутренние проводки», приведены в таблице 12.

Табл. 12. Бухгалтерские записи при возврате спецодежды

| Дебет счета | Кредит счета | Основание/операция |

| 01.1 «Основные средства на складе» | 01.2 «Основные средства в эксплуатации» | Возврат спецодежды на склад при учете ее в качестве основных средств по первоначальной стоимости на основании накладной или ведомости учета возврата |

| 10.10 | 10.11 |

Возврат спецодежды на склад по остаточной стоимости при учете ее в составе МПЗ и равномерном списании ее стоимости на затраты на основании накладной или ведомости учета возврата |

| - | 012 «Списанная спецодежда, по которой не истек срок использования» | Возврат спецодежды с не истекшим сроком ее использования, числящейся за работником, но списанной на затраты в момент выдачи ее в эксплуатацию на основании накладной или ведомости учета возврата |

Затраты по содержанию спецодежды (стирка, ремонт и т.п.) согласно п. 29 Методических указаний N 135н включаются в расходы по обычным видам деятельности. Списываются на затраты производства/продажу единовременно в том отчетном периоде, когда работы выполнены. Эти работы могут выполняться собственными силами организации или с привлечением услуг сторонних организаций:

- Дебет 20,26, 44 Кредит 23 «Вспомогательные производства» – если данные работы организация выполняет силами самой организации.

- Бухгалтерские записи на счетах по учету услуг по стирке, ремонту спецодежды, выполненные сторонней организацией отражены, отражены в таблице 13.

Табл. 13. Отражение услуг сторонних организаций по стирке и ремонту спецодежды

| Дебет счета | Кредит счета | Основание/операция | Документ-основание |

| 20,26,44 | 60 (или 76.05) | Отражение стоимости полученной услуги (без НДС) | Акт оказанных услуг, Счет фактура полученный |

| 19.04 | 60 (или 76.05) | Отражена сумма НДС на стоимость полученной услуги | |

| 68.02 | 19.04 | Сумма НДС принят к вычету | |

| 60 (или 76.05) | 51 | Оплата за оказанные услуги | Банковская выписка |

| 90.02 | 20,26,44 | Списание стоимости полученных услуг на себестоимость продаж | Бух. справка по итогам месяца |

Рассмотренный материал по учету спецодежды схематично представлен на рисунке 2 «Схема учета спецодежды».

Рис. 2. Схема учета спецодежды

3.2.3.1. Пример бухгалтерского учета спецодежды в составе МПЗ

ООО «Маяк» закупило у фабрики «Рассвет» 1 комплект спецодежды в составе (таблица 14):

- Куртка утепленная, срок эксплуатации – 2 года, стоимость – 3600 рублей (в т.ч. НДС – 600 руб.).

- Костюм хлопчатобумажный, срок эксплуатации – 1 год, стоимость – 1 000 руб.(в т.ч. НДС – 167,67 руб.). Комплект выдан работнику общества. Учетной политикой Общества предусмотрено: «Предметы стоимостью свыше 40 000 рублей и сроком эксплуатации более 12 мес. учитываются в составе основных средств. Специальная одежда и другие средства индивидуальной защиты, не отвечающие указанным критериям, учитываются в составе МПЗ».

Табл. 14. Пример бухгалтерского учета спецодежды в составе МПЗ

| Дебет счета | Кредит счета | Сумма | Содержание |

| 10.10 | 60 | 3 833-33 | Оприходован комплект по стоимости без НДС |

| 19.3 | 60 | 767-67 | Входной НДС 20% |

| 68 | 19.3 | 767-67 | НДС к вычету |

| 10.11 | 10.10 | 3 833-33 | Выдан комплект работнику |

| 20 | 10.11 | 833-33 | Списание стоимости костюма без НДС |

| 20 | 10.11 | 125-00 | Списание куртки ежемесячно в течение 24 мес. (3600-600:24)* |

| *Комбинезон имеет срок службы 1 год, полная стоимость его списывается при выдаче работнику. Куртка используется более одного года, но поскольку ее стоимость не превысила 40000 рублей, числится в составе МПЗ и списывается равными долями в течение срока службы. | |||

3.2.3.2. Пример бухгалтерского учета спецодежды в составе основных средств

Выдано в мае со склада работнику ООО «Маяк» (таблица 15):

- Каска (срок эксплуатации 24 месяца, стоимость 1500 руб. без НДС).

- Рабочий утепленный комбинезон на меху (срок эксплуатации 24 месяца, стоимость 43 000 руб. без НДС).

- Две пары перчаток (срок эксплуатации 3 месяца, стоимость 1 пары 100 руб. без НДС).

Табл. 15. Пример бухгалтерского учета спецодежды в составе основных средств

| Дебет счета | Кредит счета | Сумма | Содержание |

| 10.11 | 10.10 | 1700-00 | Выданы со склада каска и 2 пары перчаток |

| 20 | 10.11 | 200-00 | Списана на затраты стоимость перчаток в момент выдачи |

| 20 | 10.11 | 62-50 | Списана в мае на затраты часть стоимости каски равными долями 1/24 от 1500-00* |

| 01.2 «ОС в эксплуатации» | 01.1 «ОС на складе» | 43000-00 | Выдан со склада комбинезон** |

| 20 | 02 | 1792-00 | В июне начислен износ по комбинезону |

| *Каска имеет срок использования 24 мес., стоимость - 1500 руб. учитывается в составе МПЗ, списывается на затраты равными долями за период использования. **Комбинезон имеет срок службы 24 мес., стоимость - 43 000 руб. учитывается в составе ОС. Списывается на затраты путем начисления ежемесячно износа по счету 02. |

|||

3.4. Налоговый учет спецодежды, спецоснастки и СИЗ

В расходы, уменьшающие базу по налогу на прибыль организации можно списать стоимость средств индивидуальной защиты при соблюдении следующих условий (Письма Минфина от 19.08.2016 N 03-03-06/1/48743, от 25.11.2014 N 03-03-06/1/59763, от 16.02.2012 N 03-03-06/4/8):

- Проведение специальной оценки условий труда, которая должна проводиться в соответствии с Федеральным законом от 28.12.2013 N 426-ФЗ «О специальной оценке условий труда» и наличии Отчета о проведении специальной оценки условий труда (приложение № 3 к приказу Минтруда России от 24.01.2014г. N 33н)» [3].

- Списание спецодежды на затраты организации в налоговом учете производится в пределах типовых норм бесплатной выдачи спецодежды и средств индивидуальной защиты, либо утвержденных организацией на основании результатов специальной оценки условий труда (Письмо Минтруда от 30.09.2016 N 15-2/ООГ-3519).

- Затраты на установленные организацией нормам обеспечения работников спецодеждой, превышающие типовые и на превышающие утвержденные нормы по результатам специальной оценки условий труда, при исчислении налога на прибыль в состав затрат в налоговом учете не включаются.

Затраты на приобретение спецодежды, предусмотренной законодательством РФ, являются материальными расходами, которые включаются в состав расходов, связанных с производством и реализацией (пп. 1 п. 2 ст. 253, пп. 3 п. 1 ст. 254 Налогового Кодекса РФ) [1]. Для целей налогообложения в налоговом учете спецодежду учитывают в зависимости от стоимости и срока полезного использования двумя способами отражены в таблице 16.

Табл. 16. Способы налогового учета спецодежды

| Срок службы спецодежды по типовым нормам | Стоимость спецодежды | Порядок учета для целей налогообложения |

| Более 12 мес. | более 100 000 руб. | В составе основных средств (Письмо Минфина от 16.04.2009 N 03-03-06/1/244) |

| 100 000 руб. и менее | В составе материальных расходов | |

| 12 мес. и менее | любая | В составе материальных расходов |

Учет спецодежды в качестве амортизируемого имущества при следующих условиях – стоимость более 100 тыс. руб. за единицу учета, срок полезного использования – более 12 месяцев. Списание производится путем начисления амортизации ежемесячно в течение срока полезного использования. Для целей налогообложения прибыли спецодежда, стоимость которой превышает 100 000 руб. и срок полезного использования которой составляет более 12 месяцев, признается амортизируемым имуществом и включается в состав основных средств по первоначальной стоимости (без учета НДС) (п. 1 ст. 256, п. 1 ст. 257 НК РФ). Амортизация признается в составе расходов, связанных с производством и реализацией, ежемесячно исходя из суммы начисленной амортизации (пп. 3 п. 2 ст. 253, п. 3 ст. 272 НК РФ). Начисление амортизации по объекту амортизируемого имущества начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию (п. 4 ст. 259 НК РФ). Если приобретенная спецодежда для целей налогообложения прибыли не признается амортизируемым имуществом, поскольку не отвечает установленным п. 1 ст. 256 НК РФ критериям амортизируемого имущества (стоимость единицы спецодежды не превышает 100 000 руб.), то в этом случае затраты на приобретение спецодежды, не являющейся амортизируемым имуществом, включаются в состав материальных расходов, если они удовлетворяют критериям, установленным п. 1 ст. 252 НК РФ (пп. 1 п. 2 ст. 253, пп. 3 п. 1 ст. 254 НК РФ) [1].

Учет спецодежды в составе материальных расходов при следующих условиях – срок использования менее 12 месяцев независимо от стоимости единицы учета. Стоимость спецодежды, включаемой в материальные расходы, определяется в порядке, установленном п. 2 ст. 254 НК РФ, исходя из цены приобретения без учета НДС. На основании пп. 3 п. 1 ст. 254 НК РФ стоимость спецодежды включается в состав материальных расходов на дату ее передачи в эксплуатацию (дату выдачи работнику). Если срок полезного использования выходит за рамки одного отчетного периода по налогу на прибыль (переходит на следующий календарный год) относится на расходы равномерно в течение срока полезного использования.

Вариант учета и списания спецодежды, СИЗ и спецоснастки закрепляется в учетной политике организации для целей налогообложения. При этом необходимо принять во внимание порядок включения их в затраты, который используется в бухгалтерском учете и насколько это возможно максимально приблизить их, чтобы исключить возможность допущения ошибок и минимизировать трудозатраты на ведение учета.

3.5 Учет форменной одежды

Форменная одежда является своего рода рекламой, т.к. повышает узнаваемость компании на рынке. Однако покупка и использование форменной одежды сотрудникам компании сегодня является не только производственной необходимостью и инициативой организации, а требованием законодательства. Обеспечение отдельных категорий работников формой предусмотрено федеральными законами, например, сотрудники ведомственной охраны (Федеральный закон от 14 апреля 1999 г. № 77-ФЗ "О ведомственной охране"), работники гостиниц (Приказ Минспорттуризма России от 25 января 2011 г. № 35) и др. Таким образом, наличие и использование форменной одежды в фирме может быть предусмотрено законодательством РФ, ведомственными документами, либо внутренними документами компании. Расходы на экипировку и форменную одежду работников, согласно НК РФ, должны быть обоснованы и документально подтверждены. Форменная одежда должна быть выполнена в единой цветовой гамме, а товарный знак (логотип, символика) следует наносить непосредственно на одежду, а не на значок, галстук, косынку или жилет (письмо Минфина РФ от 1 ноября 2005 г. № 03-03-04/2/99). Наличие этих признаков подтверждает экономическую обоснованность расходов на приобретение форменной одежды в целях налогообложения прибыли. Выдается данный вид экипировки работникам, по решению руководства компании. Нормы и порядок выдачи форменной одежды не закреплены положениями действующего законодательства, поэтому организация вправе/должна разработать их самостоятельно и зафиксировать в соответствующих распорядительных документах. Порядок отражения в бухгалтерском и налоговом учете затрат по обеспечению работников предприятия форменной одеждой зависит от принятых организацией положений о порядке выдачи форменной одежды. В целях учета и налогообложения форменная одежда при выдаче ее работнику может выдаваться в следующем порядке:

- Первый вариант – при выдаче сотруднику форменная одежда остается в собственности организации.

- Второй вариант – при выдаче сотруднику форменная одежда передается в собственность сотруднику.

Как правило, стоимость форменной одежды не превышает 40 000 руб. за единицу, исходя из чего, не может быть отнесена к основным средствам и принимается к бухгалтерскому учету в качестве материально-производственных запасов (МПЗ) в соответствии с ПБУ 5/01 «Учет материально-производственных запасов» [2]. Бухгалтерский учет форменной одежды по способу ее выдачи сотрудникам:

- Форменная одежда – собственность организации. Рассмотрим ситуацию, когда форменная одежда не признается основным средством. В этом случае она учитывается на счете 10 «Материалы». К нему открывается субсчет, например «Форменная одежда». Списывается стоимость форменной одежды в расходы единовременно в момент выдачи ее сотрудникам (дебет счета 20 «Основное производство» (26 «Общехозяйственные расходы», 44 «Расходы на продажу»), кредит счета 10 «Материалы», субсчет «Форменная одежда»). Если же срок эксплуатации форменной одежды больше года, то ее стоимость можно списывать в расходы равномерно в течение срока эксплуатации.

- Форменная одежда передается в собственность сотрудникам. Отражение на счетах бухгалтерского учета необходимо производить записями, указанными в таблице 17.

Табл. 17. Проводки по учету форменной одежды с передачей ее в собственность сотрудника

| Дебет счета | Кредит счета | Содержание операции |

| На дату приобретения форменной одежды | ||

| 10 «Материалы», субсчет «Форменная одежда» | 60 «Расчеты с поставщиками и подрядчиками» | Форменная одежда принята к учету |

| 19-3 «НДС по приобретенным МПЗ» | 60 «Расчеты с поставщиками и подрядчиками» | Отражен входной НДС |

| 68 «Расчеты по налогам и сборам», субсчет «НДС» | 19-3 «НДС по приобретенным МПЗ» | НДС принят к вычету |

| На дату выдачи спецодежды | ||

| 91-2 «Прочие расходы» | 10 «Материалы», субсчет «Форменная одежда» | Форма выдана сотрудникам |

| 91-2 «Прочие расходы» | 68 «Расчеты по налогам и сборам» | Начислен НДС на безвозмездную передачу одежды |

| 70 «Расчеты с персоналом по оплате труда» | 68 «Расчеты по налогам и сборам» | Со стоимости одежды удержан НДФЛ |

| 20 «Основное производство» (26 «Общехозяйственные расходы», 44 «Расходы на продажу») | 69 «Расчеты по социальному страхованию и обеспечению» | На стоимость одежды начислены страховые взносы |

В этом случае форменная одежда передается в собственность сотруднику безвозмездно. Стоимость форменной одежды списывается на прочие расходы предприятия счет 91.2 «Прочие расходы», начисляются страховые взносы, а с сотрудника удерживается НДФЛ исходя из стоимости форменной одежды. Налоговый учет форменной одежды по способу ее выдачи сотрудникам (если стоимость форменной одежды не превышает 40 000 руб. и не относится к основным средствам) отражен в таблице 18.

Табл. 18. Налоговый учет форменной одежды

| При исчислении налогов | Способы выдачи форменной одежды | |

| Форменная одежда остается в собственности организации | Форменная одежда передается в собственность работника | |

| Налог на прибыль | Стоимость одежды учитывается в составе материальных расходов единовременно в момент выдачи работнику | Стоимость выданной форменной одежды учитывается в составе расходов на оплату труда |

| НДС | Если одежда будет использоваться в деятельности, облагаемой НДС, то входной налог, предъявленный поставщиком одежды можно предъявить к вычету. Поскольку одежда не переходит в собственность сотрудников, начислять НДС не нужно | Передача одежды признается реализацией и облагается НДС. Причем даже если одежда передается сотрудникам бесплатно. Налоговая база определяется как цена покупки одежды. В связи с этим входной НДС по приобретенной одежде принимается к вычету в обычном порядке |

| НДФЛ | Одежда в собственность сотрудника не передается, поэтому дохода не возникает и НДФЛ удерживать не нужно | Полученная форма признается доходом работника в натуральной форме. С этого дохода исчисляется НДФЛ и удерживается из зарплаты сотрудника. Налоговая база определяется как покупная стоимость формы (включая НДС) |

| Страховые взносы | Стоимость форменной одежды не облагается страховыми взносами, так как отсутствует объект обложения | Стоимость форменной одежды не облагается страховыми взносами, только если она выдается в соответствии с законодательством. В остальных случаях необходимо уплачивать страховые взносы. База для начисления страховых взносов - покупная стоимость одежды (включая НДС) |

В налоговом учете в состав затрат включаются расходы на форменную одежду, не предусмотренную законодательством, при соблюдении следующих условий:

- Форменная одежда должна быть выполнена в единой цветовой гамме, а товарный знак (логотип, символика) следует наносить непосредственно на одежду, а не на значок, галстук, косынку или жилет.

- Выдача форменной одежды должна быть предусмотрена в коллективном или трудовом договоре.

В случае, когда форменная одежда осталась в организации и является ее собственностью, все затраты на хранение, стирку и ремонт являются обязанностью компании. При этом расходы по содержанию форменной одежды учитывают в обычном порядке. В случае, когда организация выдает форменную одежду сотрудникам за плату (с полной или частичной оплатой покупной стоимости) и одежда передается в собственность сотруднику, то данная операция подлежит отражению в бухгалтерском и в налоговом учете как обычная реализация.

4. Количественно-суммовой (аналитический) учет спецодежды и спецоснастки и его электронные формы

Основной объем учетной работы при ведении бухгалтерского учета спецодежды, СИЗ и спецоснастки составляет количественно-суммовой учет в разрезе наименований ценностей, номенклатурных номеров, работников, производственных подразделений и т.д. – так называемый аналитический учет. В соответствии требованиями Методических указаний (п.22) аналитический учет (количественный и суммовой) специальной одежды, находящейся в производстве (эксплуатации), бухгалтерия ведет по наименованиям (номенклатурным номерам), количеству и фактической себестоимости с указанием даты поступления в производство (эксплуатацию) (месяц, год), мест эксплуатации (по подразделениям) и материально-ответственных лиц [3].Он осуществляется в книгах по форме оборотных ведомостей или в электронном виде, обеспечивающих получение необходимой информации по учету движения спецодежды и других средств. Методическими указаниями рекомендовано организовать аналитический учет специальной одежды и других средств на основе использования оборотных ведомостей, но не исключается возможность его ведения сальдовым методом. Методы ведения количественно-суммового (аналитического) учета спецодежды, СИЗ и спецоснастики:

- Оборотный.

- Сальдовый.

- Электронный.

Метод ведения аналитического учета спецодежды, спецоснастки определяет сама организация с учетом наличия объемов движения данных ценностей на складе и в эксплуатации, вида деятельности и характера производства (опасный, вредный и др.). Независимо от принятого метода аналитического учета спецодежды в местах хранения (и использования) в бухгалтерии суммовой учет движения этих ценностей ведется по соответствующим синтетическим счетам (10 «Материалы», 01 «Основные средства»).

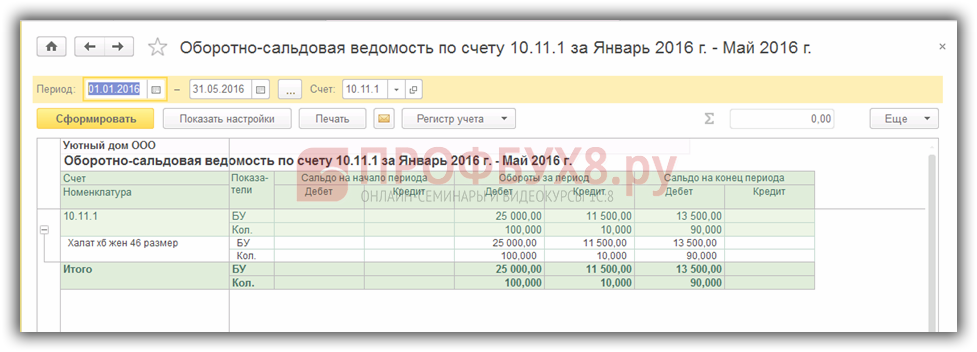

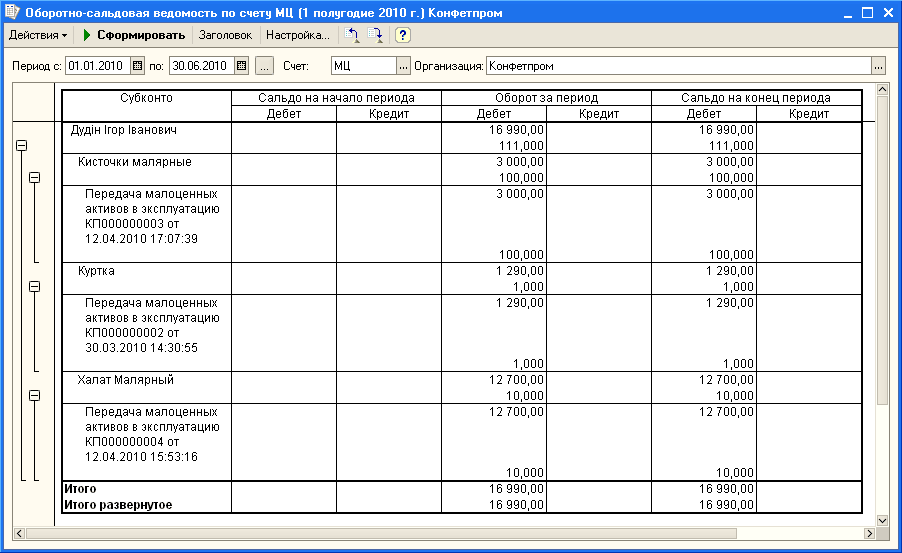

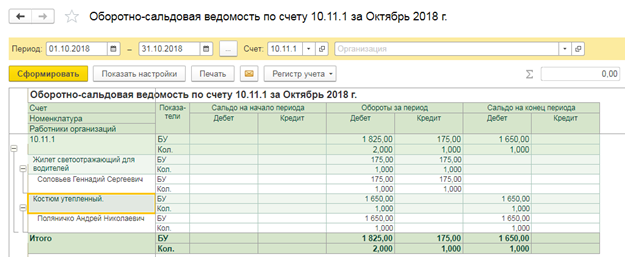

Основным видом электронной формы аналитического учета спецодежды, СИЗ и спецоснастки являются оборотно-сальдовые ведомости [7]. Варианты оборотно-сальдовой ведомости в зависимости от запрашиваемых объемов и видов аналитических данных из системы 1С, приведены на рисунках 3-5.

Рис. 3. Окно «Оборотно-сальдовая ведомость по счету 10.11.1»

Рис. 4. Окно «Оборотно-сальдовая ведомость по счёту ТМЦ»

Рис. 5. Окно «Оборотно-сальдовая ведомость по счету 10.11.1»

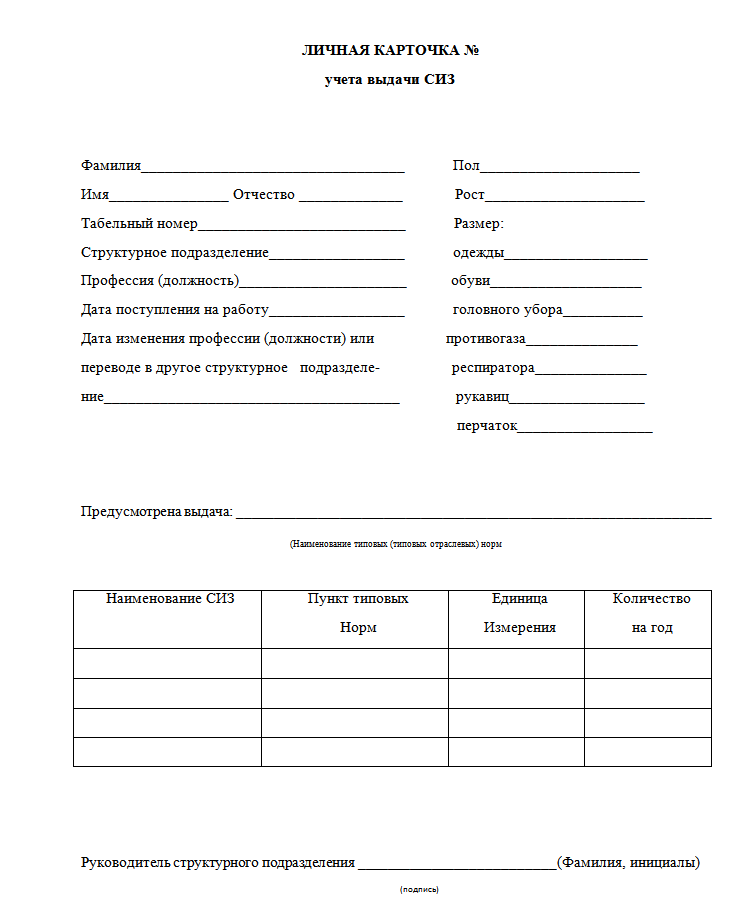

Форма «Личная карточка» по учету выдачи средств индивидуальной защиты работникам предприятия приведена на рисунке 6. Она может заполняться вручную или автоматизированным способом при использовании ИС оперативного ведения учета СИЗ.

Контроль за сохранностью спецодежды, других средств индивидуальной защиты и специальной оснастки со стороны организации осуществляется путем проведения инвентаризации их наличия у материально-ответственных лиц и на складах предприятия в установленные сроки, но не реже 1 раза в год, а также при смене материально-ответственных лиц и обязательно перед составлением годовой бухгалтерской отчетности по итогам работы за год. Результаты инвентаризации подлежат отражению на соответствующих счетах и регистрах в бухгалтерском и налоговом учете на основании инвентаризационных описей и сличительных ведомостей.

Рис. 6. Форма «Личная карточка»

Литература

- Налоговый кодекс Российской Федерации (НК РФ) часть 1 и 2.

- Приказ Минфина России от 09.06.2001 N 44н «Об утверждении Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01».

- Приказ Минтруда России от 24.01.2014 N 33н «Об утверждении Методики проведения специальной оценки условий труда, Классификатора вредных и (или) опасных производственных факторов, формы отчета о проведении специальной оценки условий труда и инструкции по ее заполнению».

- Приказ Минфина РФ от 31.10.2000 N 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению».

- Приказ Минфина России от 30.03.2001 N 26н «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01».

- Приказ Минфина РФ от 6.05.1999 г. N 33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99».

- Степанова Г.А. Основы организации и ведения бухгалтерского и налогового учета типовых хозяйственных операций предприятия по РСБУ и нормам налогового законодательства РФ. – Чебоксары, 2019. – 478 с.

Выходные данные статьи

Якеева И.В. Автоматизация и ведение оперативного, бухгалтерского и налогового учетов обеспечения спецодеждой и СИЗ на предприятии (часть 2) // Корпоративные информационные системы. – 2020. – №4(12). – С. 17-37. – URL: https://corpinfosys.ru/archive/issue-12/100-2020-12-safetyequipment.

Об авторе

|

Якеева Ирина Владимировна – практикующий специалист по бухгалтерскому учету, профессиональный бухгалтер, действительный член ИПБ России. Принимала участие в проектах по внедрения и автоматизации работы предприятия на основе продуктов 1С, созданию и ликвидации предприятий. Имеет 20-и летний опыт работы в учетно-финансовом и экономическом блоке финансовых, нефтяных, торговых и производственных предприятий. |

Статьи выпуска №12

- Автоматизация учета дебиторской задолженности;

- Автоматизация бухгалтерского учета спецодежды (часть 2);

- Дизайн-мышление в проектах внедрения информационных систем (часть 2);

- Автоматизация городской больницы (часть 1);

- Закупки в системе SAP ERP (часть 2).